▣ 기업개요

(주)원방테크는 1989년 8월 방음용 소음기 및 공조기 제조업 등을 목적으로 대표이사 임재민에 의해 설립된 후, 2009년 7월 본점을 충북 음성군 금왕읍 금율로30번길 32-10 소재로 이전, 수 차례에 걸쳐 대표이사 변경 후 2016년 3월 現대표이사 김규범 취임, 수 차례에 걸쳐 2019년 1월 두차에 걸쳐 자본금을 1,945백만원으로 감자하여 사업 영위 중인 2019년 12월말 현재 총자산 111,285백만원, 자기자본 92,947백만원, 상시종업원 106명 규모의 중견기업이다. 최근 매출 감소세 보이는 가운데 2019년 전기대비 21.4% 급감한 93,421백만원의 매출을 시현하였고, 노무비 증가하는 등 원가율 상승하여 인건비 등 판관비 감소에도 매출감소에 따른 전반적인 비용부담 가중되어 영업이익은 축소되었다. 다만, 당기 영업이익률 9.6%, 당기순이익률 8.4%로 수익성 양호한 상태이다. 20년 04월 07일 기준 7,258백만원(운전자금 1,858백만원, 시설자금 5,400백만원)의 금융기관 차입금 운용 중이며, 이와 관련하여 유가증권 506백만원 등 담보 설정되어 있다.

▣ 재무현황

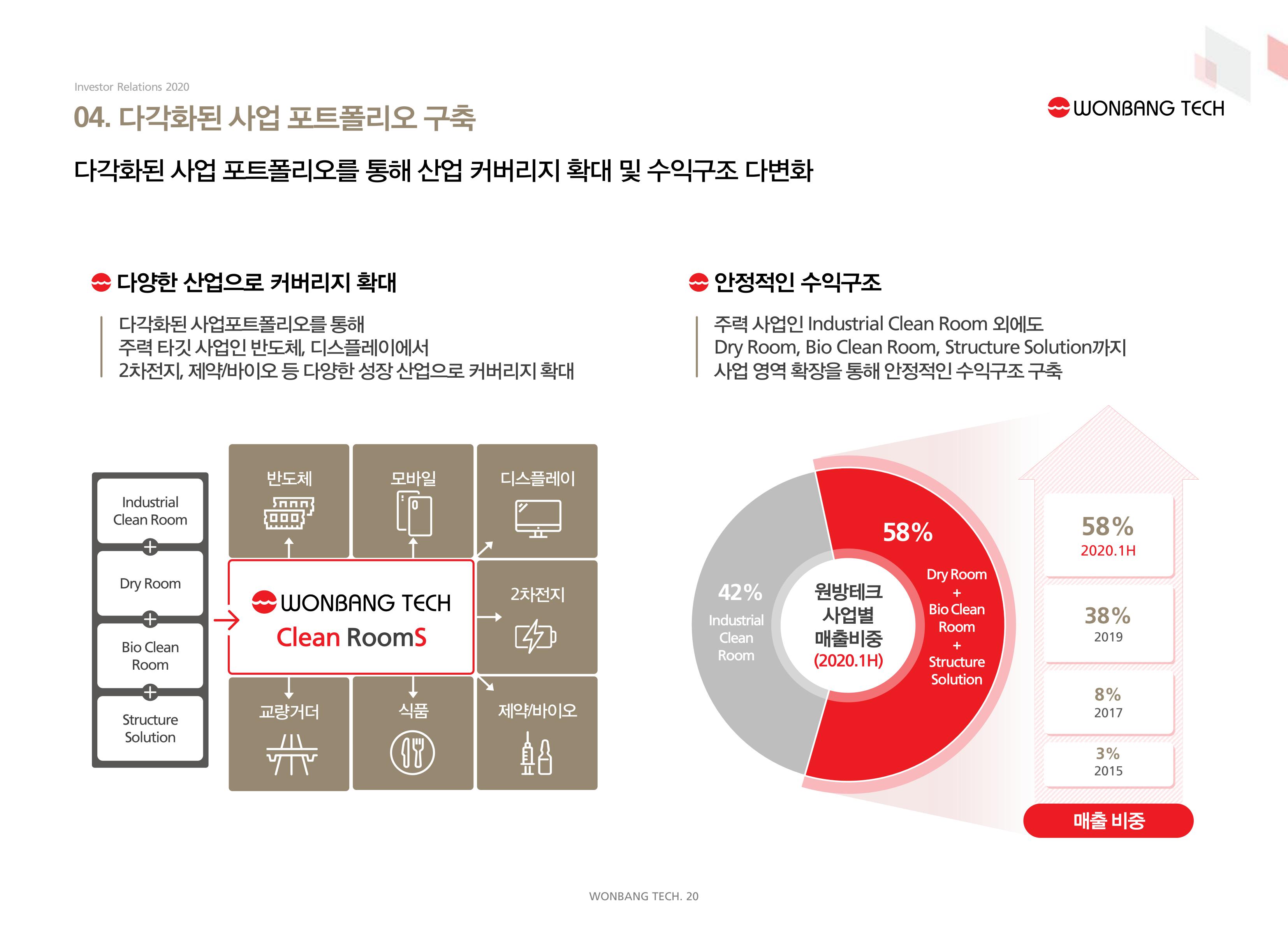

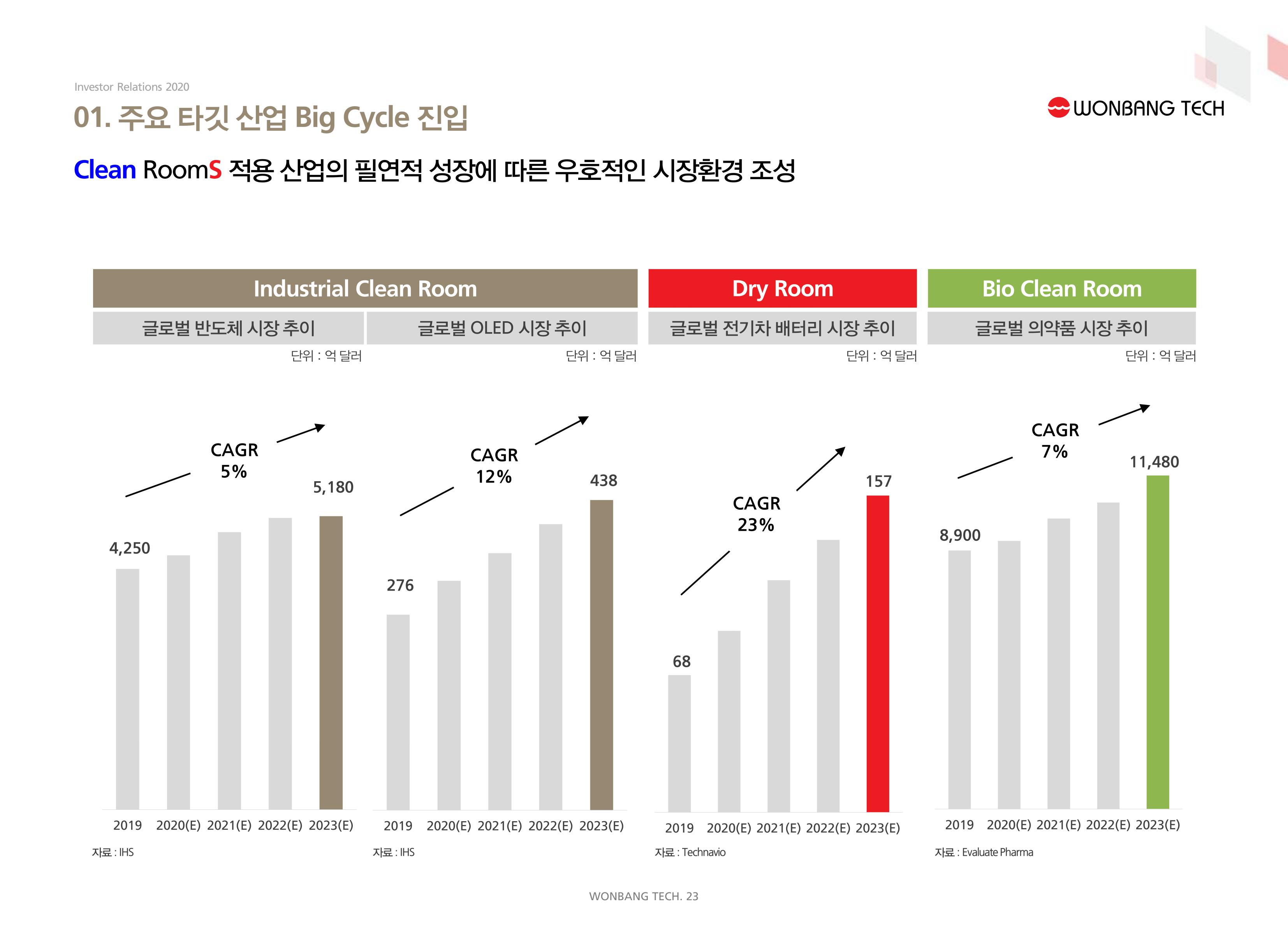

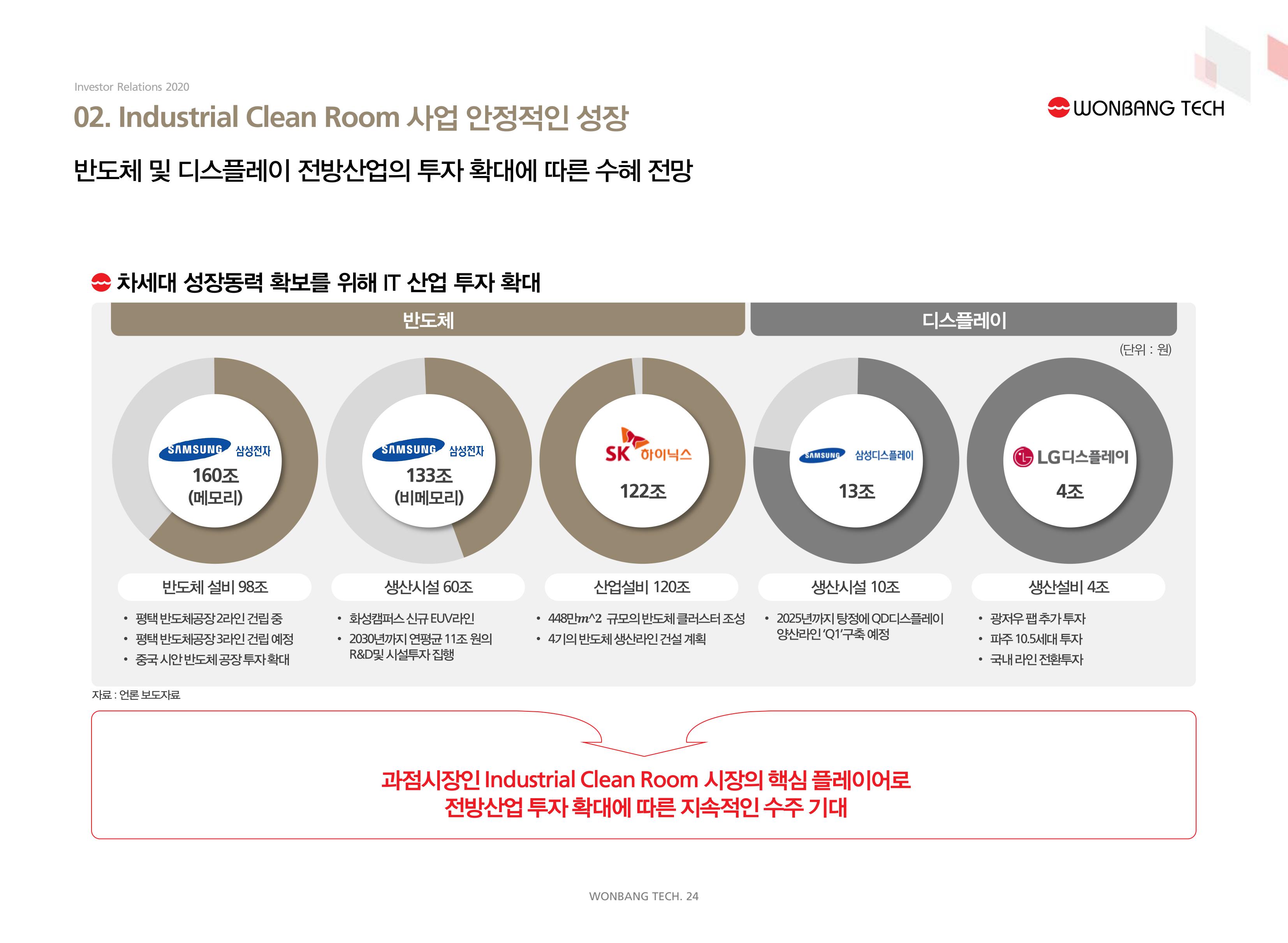

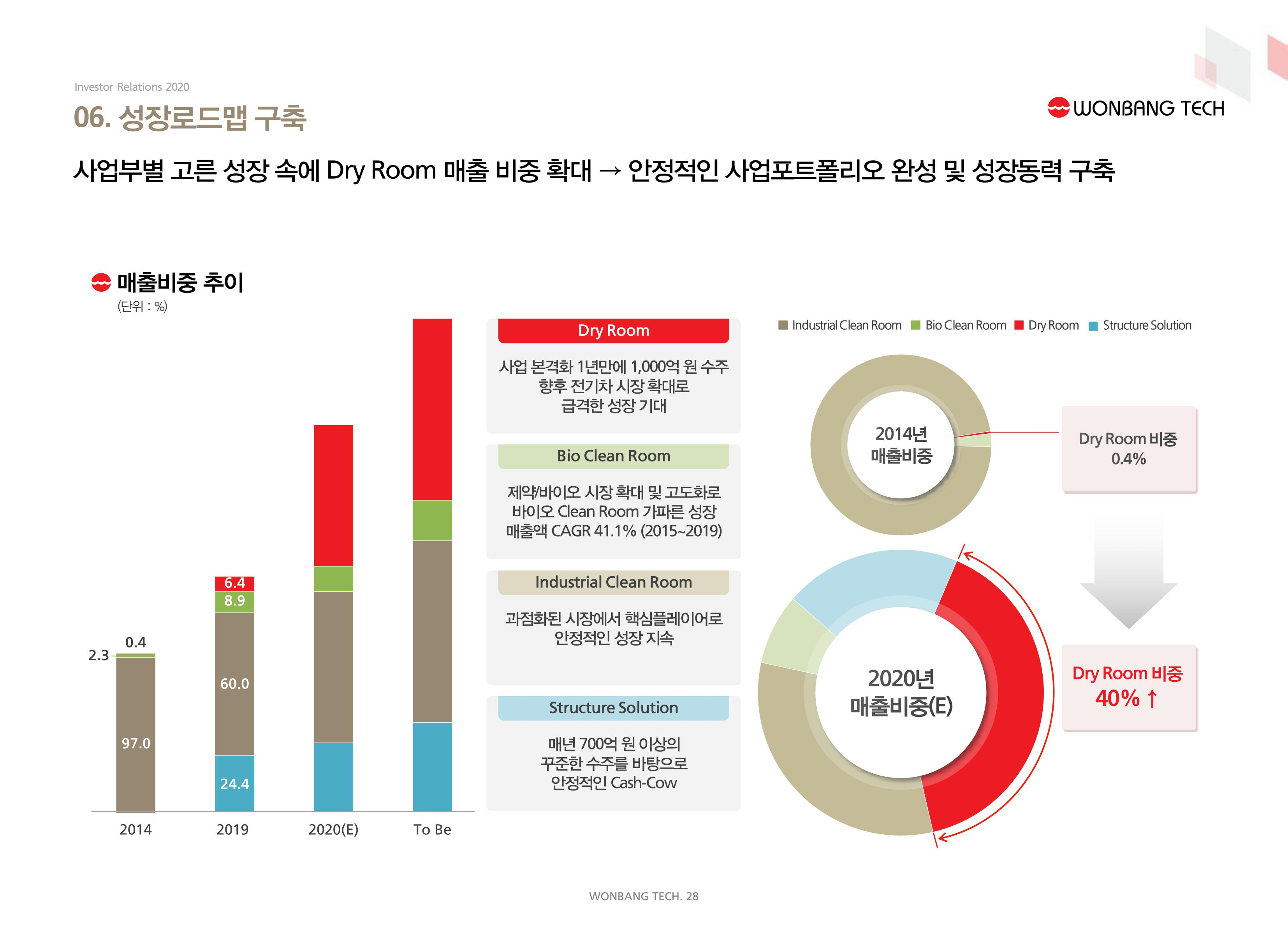

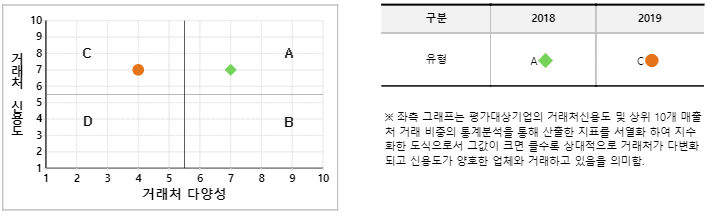

최근 3개년간 지속적으로 영업이익이 흑자로 안정적인 수익을 창출하고 있다. 하지만 매출액과 영업이익 모두 큰폭으로 감소 추세에 있다. 이는 16~17년 반도체 호황으로 주요 고객사인 삼성전자의 설비투자 확대에 따른 기저효고로 보인다. 다만 최근 다시 삼성과 하이닉스가 설비투자를 진해하고 있어 매출액은 다시 증가할 것으로 예상된다. (실제로 20년 상반기 매출과 영업이익이 크게 증가했다)

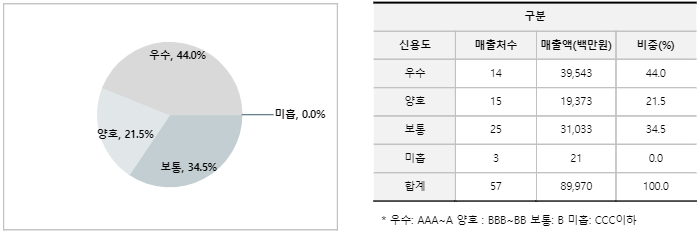

▣ 주요 매출처

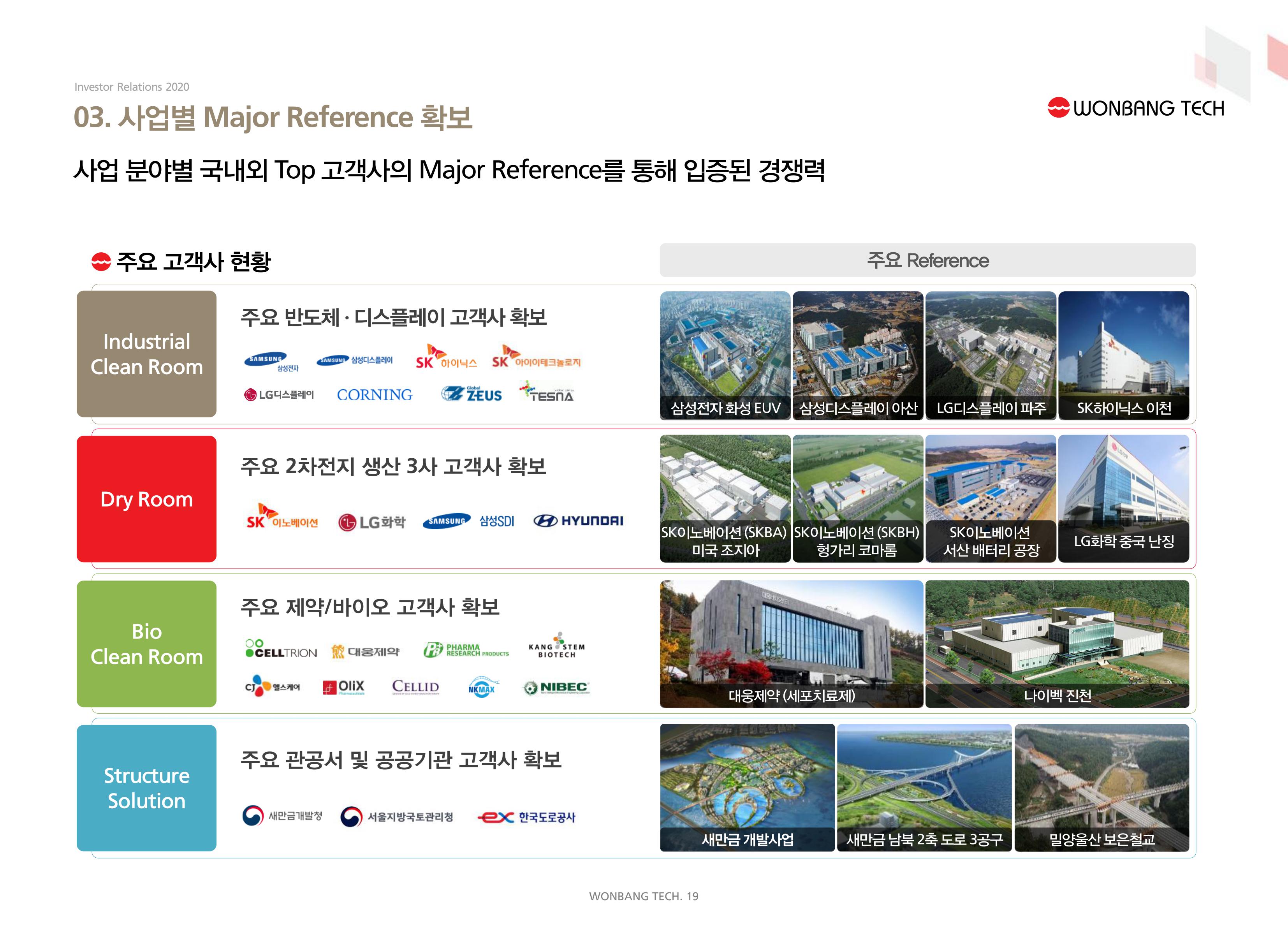

원방테크의 주요 고객은 우리나라 산업을 이끌고 있는 반도체 메이커다. 때문에 고객사 신용불량 및 실적악화에 따른 위험성은 적다고 할 수 있다. 또한 최근 바이오업체로까지 고객을 확장하는 등 다양한 고객 다변화를 추진하고 있는 것은 긍정적이다. 다만 삼성전자 및 삼성물산 이 두 업체의 의존도가 아직까지 50% 넘고 있기 때문에 삼성에 대한 의존도를 낮추어야 할 필요성은 존재한다.

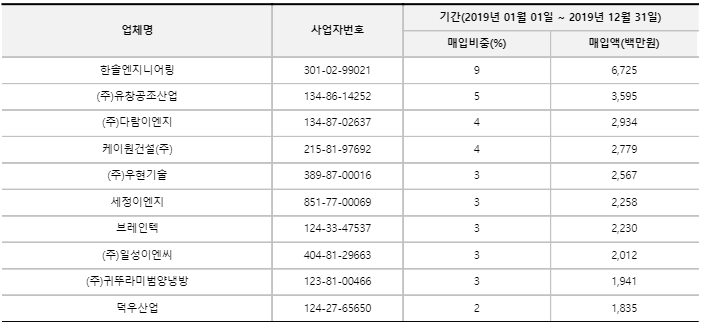

▣ 주요매입처

위의 표에서 보는 것과 같이 원방테크의 매입처별 의존도는 모두 10%를 넘지 않는다. 이는 공급자와의 교섭력에서 우의를 점하고 있기 때문에 갑작스런 원가상승 등 으로 수익성이 악화될 가능성이 높지 않다.

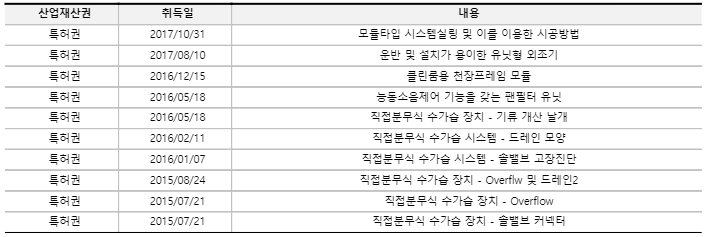

▣ 특허 및 산업재산권

▣ 경쟁업체 (엘오티베큠)

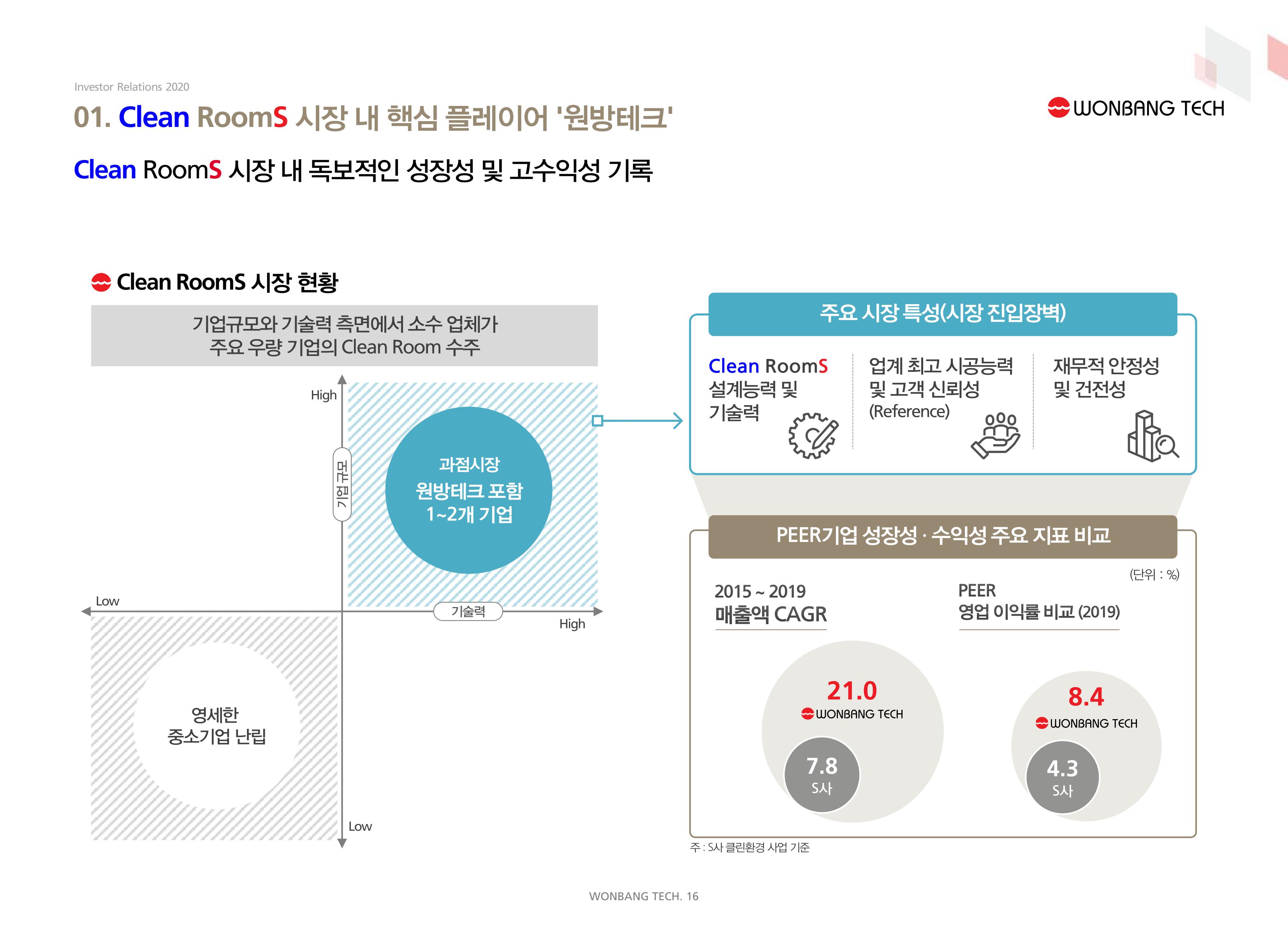

원방테크와 동일한 업종의 코스닥 상장회사는 엘오티베큠이다. 현재 시총 2,500원 수준에 거래되고 있다. 이는 PER 23배, PBR 1.68배 수준이다.

▣ 종합의견

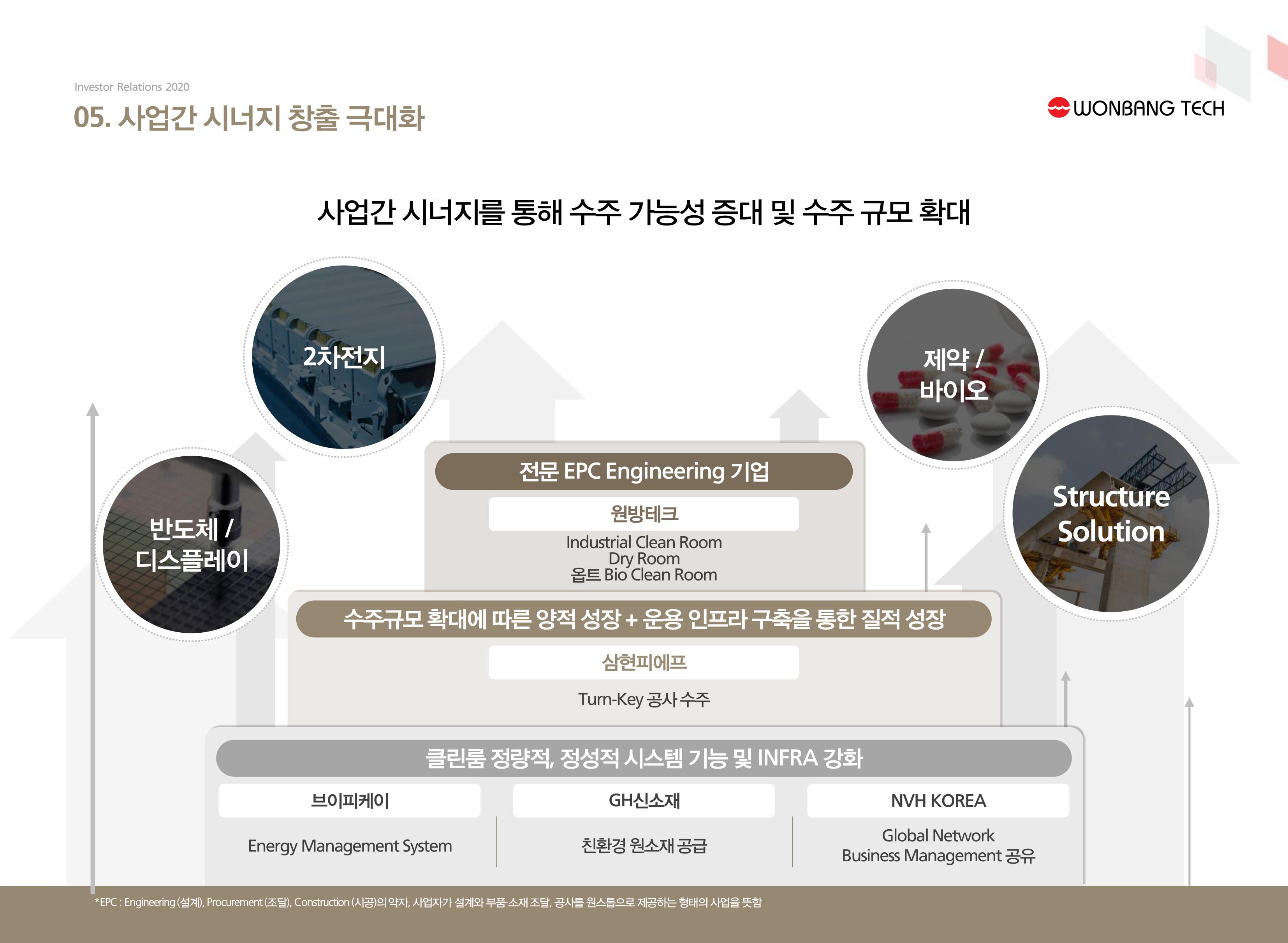

원방테크는 클린룸사업을 주 업종으로 하는 회사이다. 안정적인 수익을 거두고 있으며, 최대주주 지분이 85%이상으로 유통주식 수 또한 작을 것으로 판단된다. 최근 코로나 과련 음압병동 이슈로 상장 후 주가의 변동성이 커질 가능성있다.

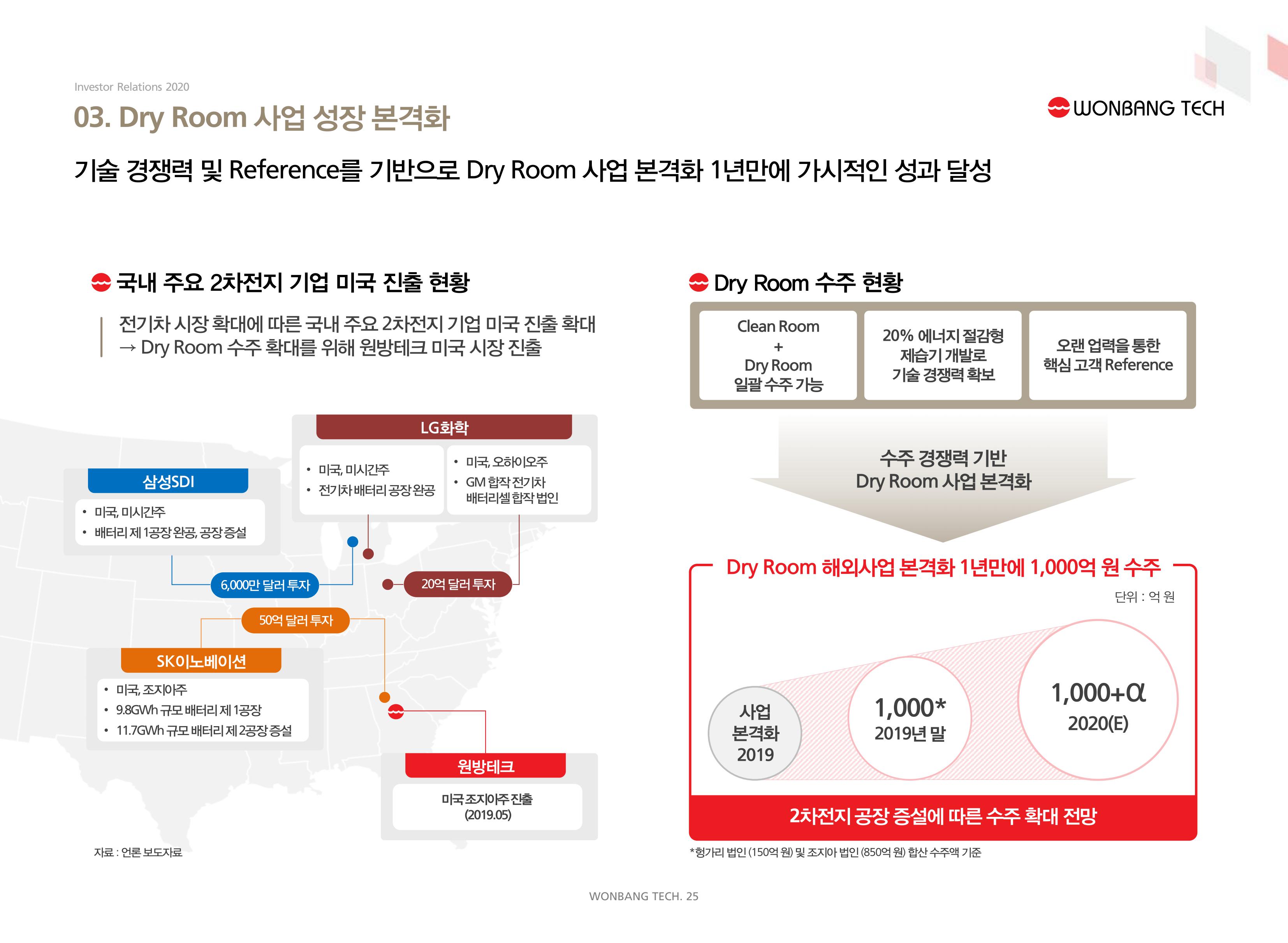

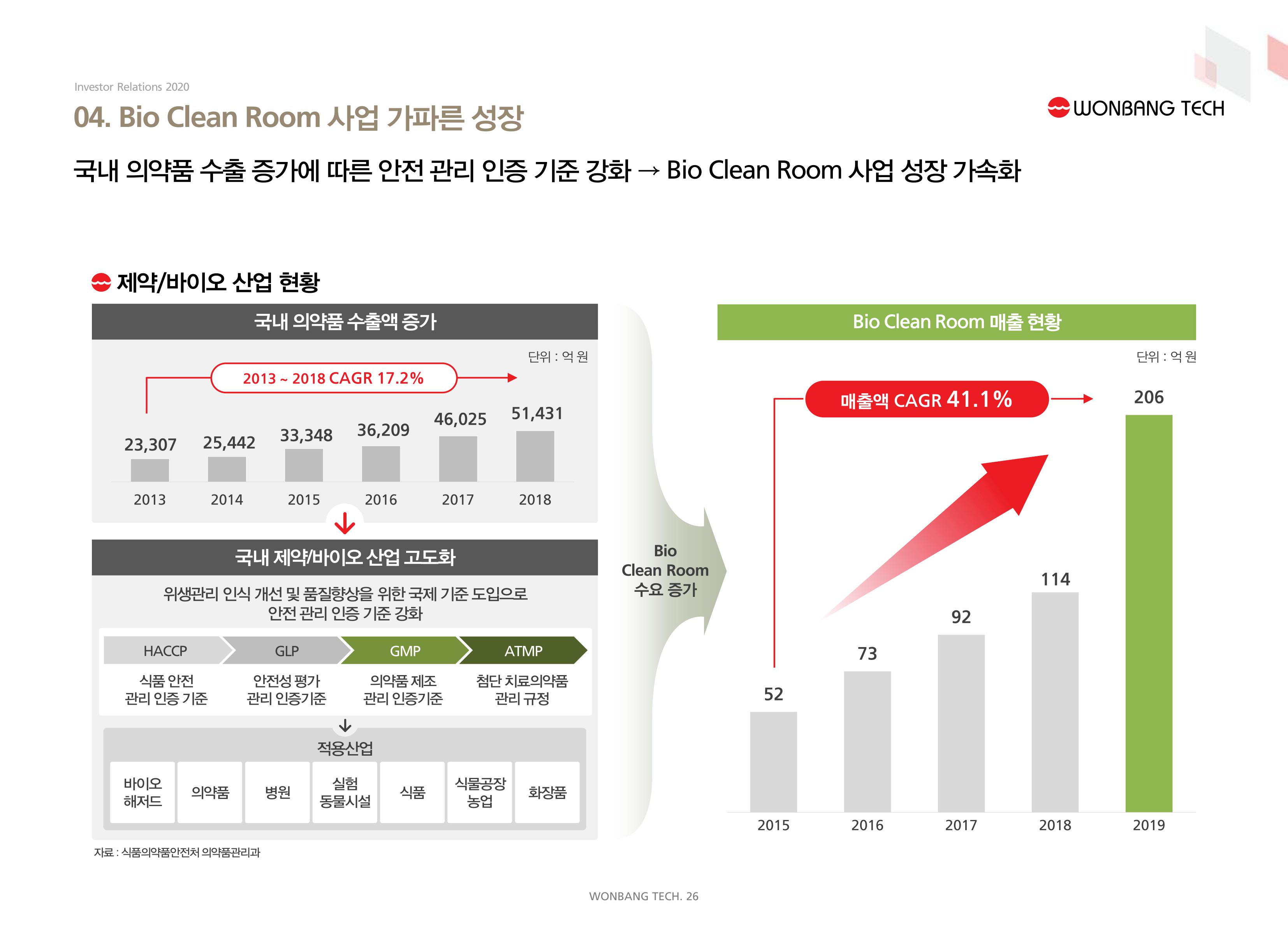

또한 반도체 업체들의 설비투자가 확대되며 수혜를 입을 전망이며, 코로나 백신 등 의약품 생산시설 품귀현상이 벌어지고 있는 시점이기 때문에 이 분야에서의 매출 확대도 기대 된다.