부담은 없다

투자의견 : BUY

목표주가 45,000원, 변경 이전 41,000원

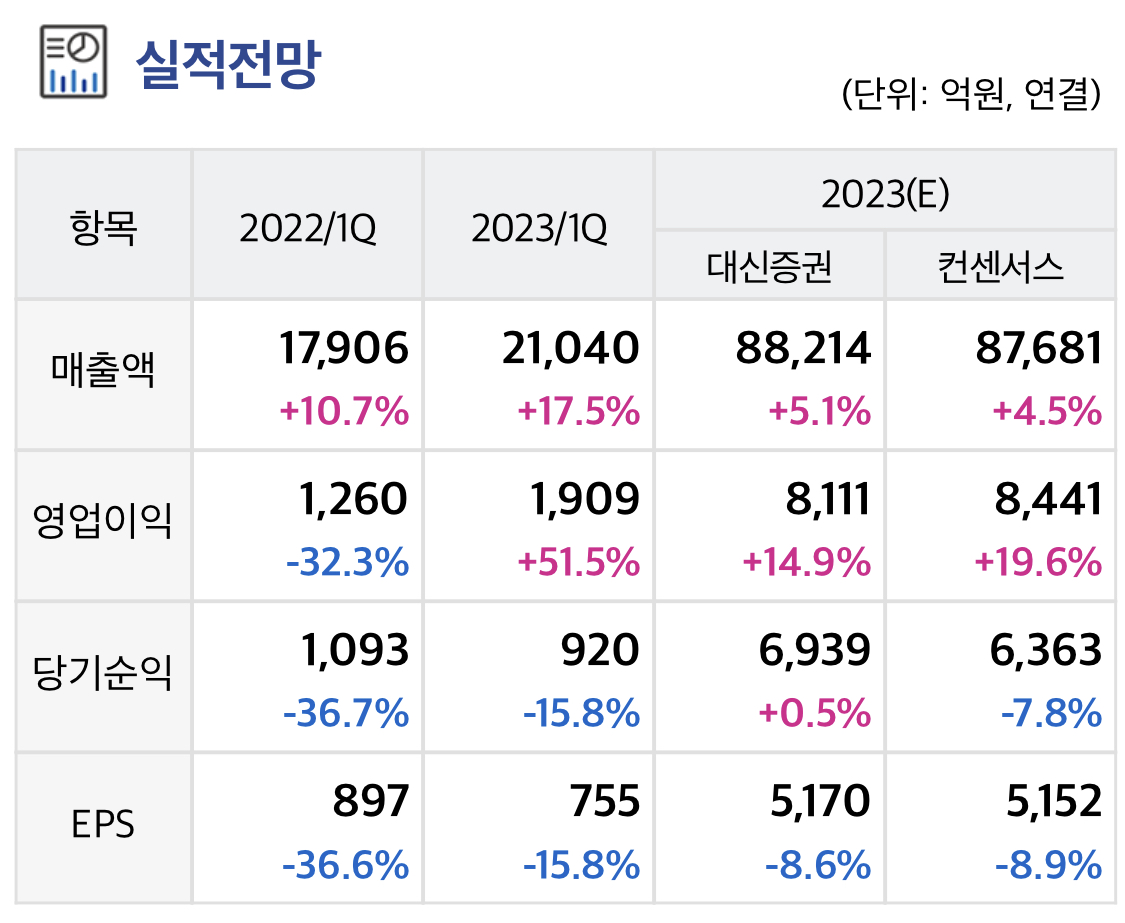

한국타이어앤테크놀로지 실적전망

한국타이어앤테크놀로지 리포트 내용 요약

목표주가 4.5만원은 2023년 EPS 5,602원에 Target PER 8배 적용(Global Peer Group 평균에 점유율 차이와 오너 리스크 고려하여 20% 할인)

목표주가 상향 은 예상 대비 견조한 수익성 시현에 따른 실적 추정치 상향에 기인

2023년 Implied PER 6.0배로 밸류에이션 부담 제한적인 상황. 타 자동차 부품주와 달리 2022년 RE 타이어 수요 역기저 부담 지속.

하지만, 1) 비용 하락(운임/원재료비) 에 따른 안정적 수익성, 2) 전기차 전용 타이어 기대, 3) 업종 대비 부진한 주가 수익률 고려 시, 주가 부담 제한적이라 판단

2Q23 영업이익 컨센서스(2,136억원)/기존 추정(2,024억원) 대비 각각 +5%/+11% 상회하는 양호한 실적 예상.

[Q] 기저 부담에 따른 유럽/미국 주요 국 RE타이어 수요 부진 지속되고 있으나, 중국 기저효과와 OE 판매 회복으로 전체 판매는 YoY +0.7%/QoQ +5.1%의 안정적인 수준 유지했을 것으로 예상

[P] 제품(RE/OE) 및 지역 Mix 다소 부정적이나, 우호적 환율 및 고인치 타이어 비중 지속 확대로 가격 방어 가능했을 것

[C] 운임/원재료비 안정세로 수익성 부담 제한적인 상황. 운임의 경우, 1Q23 매출액 대비 8%대로 하락한 이후, 운임 계약 래깅 반영에 따라 연중 개선 지속될 것으로 전망(공급망 차질 이전 물류비 매출 대비 7% 수준)

1H23 RE수요 역기저와 공급망 차질 완화에 따른 재고조정으로 업황 부진. 2H23에도 OE 기저효과 둔화로 큰 폭의 물량 개선을 예상하긴 어려울 것으로 판단.

다만, 고인치 타이어 판매 비중 확대 및 높아진 판가 유지되며 연간 매출 YoY +5% 달성에는 무리 없을 것으로 전망. 비용 부담 완화되며 분기 OPM 8~9%의 안정적인 수익성 유지할 수 있을 것으로 예상

'주요공시' 카테고리의 다른 글

| 아모레G : 2023-07-03하나증권 / 박은정 (0) | 2023.07.03 |

|---|---|

| 동원F&B : 2023-07-03하나증권 / 심은주 (0) | 2023.07.03 |

| GS건설 : 2023-07-03 대신증권 / 이태환 (1) | 2023.07.03 |

| 팬오션 : 2023-07-03대신증권 / 양지환 (0) | 2023.07.03 |

| DL이앤씨 : 2023-07-03 대신증권 / 이태환 (0) | 2023.07.03 |