2023-07-11 HI투자증권 / 배세호

투자의견 BUY

목표주가 4,900원 유자

티웨이항공 리포트 내용 요약

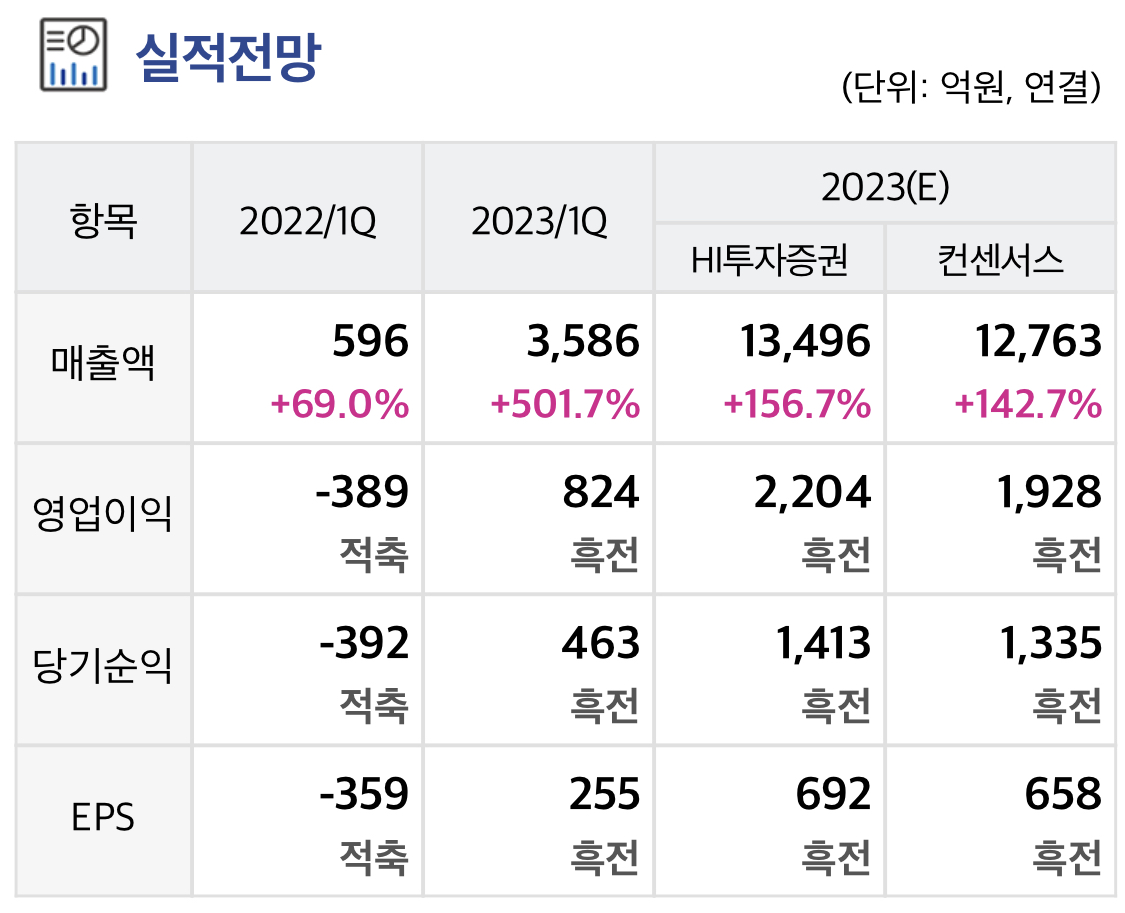

2Q23 연결기준 티웨이항공은 매출액은 2,962 억원(+216.1% YoY, 17.4% QoQ), 영업이익은 242 억원(흑전 YoY, -70.6% QoQ)가 예상된다.

영업이익은 기존 추정치를 163%를 상회하고, 시장 컨센서스를 17% 하회하는 것이다.

국제선 탑승객이 소폭 감소하고, 운임이 크게 빠졌으나, 유류단가 하락에 따라 견조한 영업이익이 예상된다.

2Q23 티웨이항공의 국제선 RPK 는 전분기대비 1.7% 감소한 것으로 예상된다.

동남아 노선 수요가 감소(전국공항 기준 -5.9% QoQ)한 영향으로 국제선 RPK 가 전분기대비 소폭 감소한 것으로 보인다.

2Q23 티웨이항공의 국제선 Yield 는 84.0 원/km 로 전분기대비 19.6% 하락한 것으로 추정된다.

2분기가 해외여행 전통적인 비수기라는 것과 경쟁 항공사들의 본격적인 증편이 운임 하락의 주요 요인이다.

2Q23 평균 제트유의 경우 91.7 달러/배럴로 전년동기대비 37.7%, 전분기대비 14.3% 하락했다.

이는 기존 전망치 108 달러 대비해서도 15.1% 하락한 것으로, 기존 영업이익 추정치에서 170 억원 수준의 영업이익 증가 효과가 발생한 것이다.

티웨이항공 3Q23 영업이익으로 725 억원(흑전, 199.6% QoQ)를 예상한다.

3Q23 본격적인 성수기에 진입하며 국제선 운임은 전분기대비 크게 상승(+15.0% QoQ)할 것으로 예상된다.

국제선 수요(RPK)도 2Q23 대비 20% 수준이 늘어날 것으로 예상된다.

비용 측면에서는 인건비 상승이 빠르지 않은 가운데, 유류 단가가 현재 수준을 유지하면 견조한 수익성이 예상된다.

티웨이항공에 대해 투자의견 Buy, 목표주가 4,900원를 유지한다.

12개월 선행 2,737억원에 EV 멀티플 4.7배를 적용했다. 티웨이항공의 12개월 EV/EBITDA 선행 배수는 3.5배 수준에 불과하다.

항공사 전반적으로 운임 피크아웃 우려가 있는 가운데, 티웨이항공은 2대주주 지분(더블유벨류업) 우려가 겹치며 상대적으로 저평가를 받고 있다.

하지만 높은 운임이 장기간 이어질 것으로 예상되고, 장거리 노선 확대로 경상적인 이익 수준이 높아지고 있다는 점을 고려할 때 현재 주가 수준은 충분히 매수할 만한 수준으로 판단한다.

'주요공시' 카테고리의 다른 글

| 가온칩스 파운드리 최대 수혜주 (0) | 2023.07.11 |

|---|---|

| [나이스정보통신] 맨날 편의점만 갈 수는 없다. (0) | 2023.07.11 |

| [제주항공] 2Q23 Preview (0) | 2023.07.11 |

| [엘앤에프] 저평가 요인 해소 중 (0) | 2023.07.11 |

| 컴투스 신사업 적자 지속으로 아쉬운 이익레벨 (0) | 2023.07.11 |